6种提高投资组合收益的方法

如今的投资者都在寻找获得更高回报的途径。以下是一些行之有效的建议,可以帮助你提高回报率,并可能避免一些代价高昂的投资错误。例如,你应该选择股票还是债券,或者两者兼而有之?你应该投资小公司还是大公司?你应该选择主动还是被动的投资策略?什么是再平衡?继续阅读,收集一些经得起时间考验的投资者见解。

1.股票对债券

虽然股票的风险确实高于债券,但在一个投资组合中,二者的可管理组合可以提供低波动的有吸引力的回报。

例如,从1926年到2010年的投资期间(当第一个跟踪数据可用时),S&;P 500指数(500美国大盘股)实现了9.9%的年平均总回报率,而同期美国长期国债的年平均回报率为5.5%。

如果考虑到这一时期的消费者物价指数(CPI——衡量通胀的标准指标)为3%,那么股票和债券的调整后实际回报率分别为6.9%和2.5%。通货膨胀会削弱购买力和回报,但股票投资有助于提高回报,使投资成为一种有回报的风险投资。

2.小公司与大公司

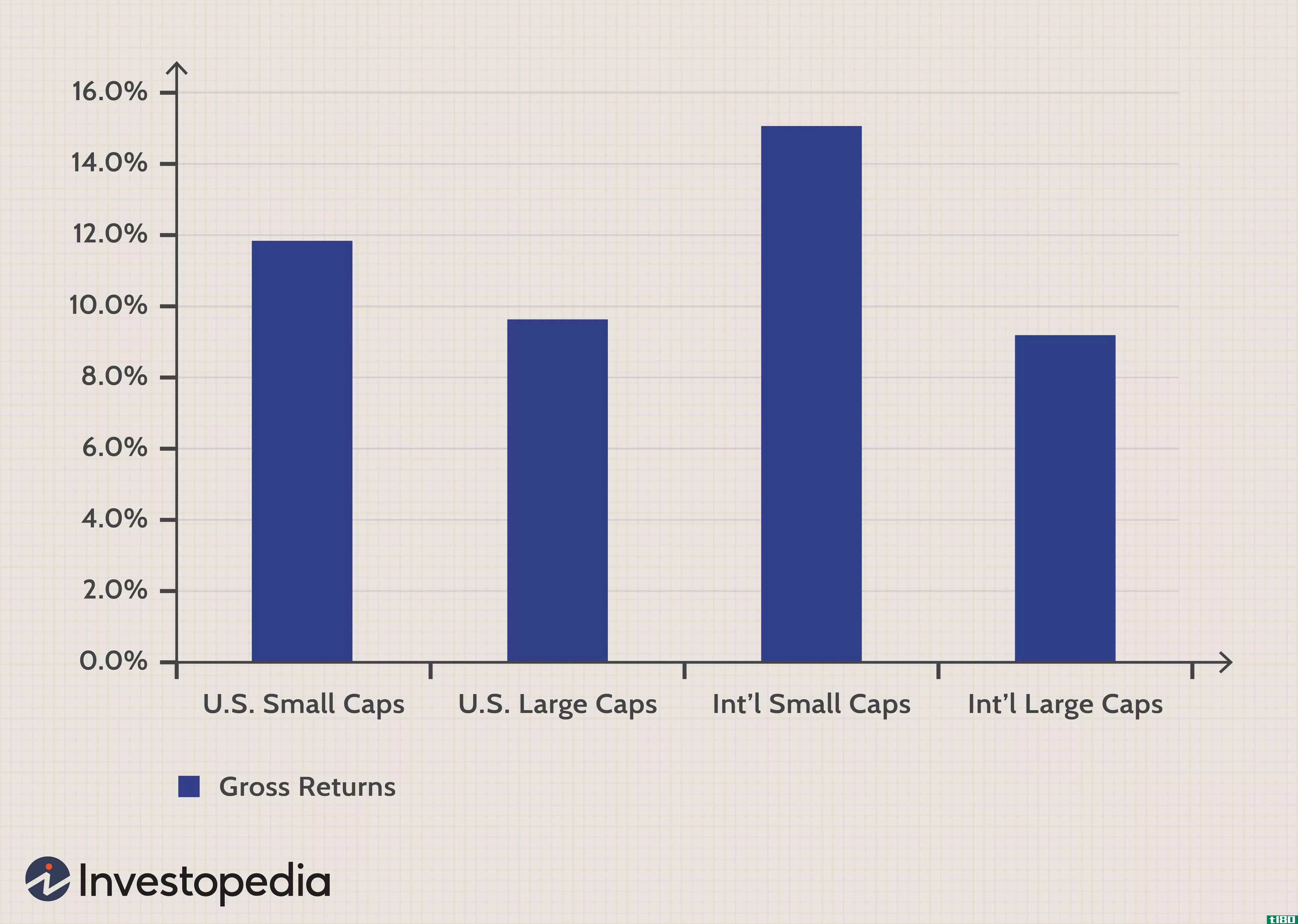

美国公司(1926年以来)和国际公司(1970年以来)的业绩历史表明,无论是在美国市场还是在国际市场,小资公司的业绩都超过了大资公司。

随着时间的推移,小公司比大公司承担更高的风险,因为它们不太成熟。对于银行来说,它们是风险更高的贷款对象,业务规模更小,员工更少,库存减少,而且通常记录最少。然而,与大型公司相比,向中小型公司倾斜的投资组合在历史上提供了比向大盘股倾斜的投资组合更高的回报。

从1926年到2017年,美国小公司以每年约2%的平均回报率超过美国大公司。?? 采用同样的小盘股理论,同期国际小公司的业绩平均每年超过国际大公司5.8%。据《美国新闻》报道,下图显示了1926年至2010年大公司和小公司的平均年指数回报率,而这一趋势在2010年至2018年没有改变。??

3.管理开支

你如何投资你的投资组合将直接影响到你的投资成本和投资回报的底线进入你的口袋。投资的两种主要方式是主动管理和被动管理。主动管理的成本明显高于被动管理。主动管理和被动管理之间的费用差异通常每年至少为1%。

主动管理往往比被动管理昂贵得多,因为它需要高价研究分析师、技术人员和经济学家的洞察,他们都在为投资组合寻找下一个最佳投资理念。由于主动管理者必须支付基金营销和销售成本,他们通常会在投资中附加12b-1、共同基金的年度营销或分销费用以及销售负荷,以便华尔街经纪人**其基金。??

被动管理被用来最小化投资成本,避免因无法预测未来市场走势而产生的不利影响。指数基金使用这种方法作为一种拥有整个股市的方式,而不是市场时机和选股。老练的投资者和学术界的专业人士都明白,大多数积极的管理者都无法在一段时间内始终如一地超越各自的基准。因此,当被动管理的成本通常要低三倍时,为什么还要承担额外的成本呢?

示例:

- 一个100万美元的被动管理投资组合,费用率为0.40%,每年的投资成本为4000美元。

- 一个100万美元的积极管理投资组合,费用比率为1.20%,每年的投资成本为12000美元。

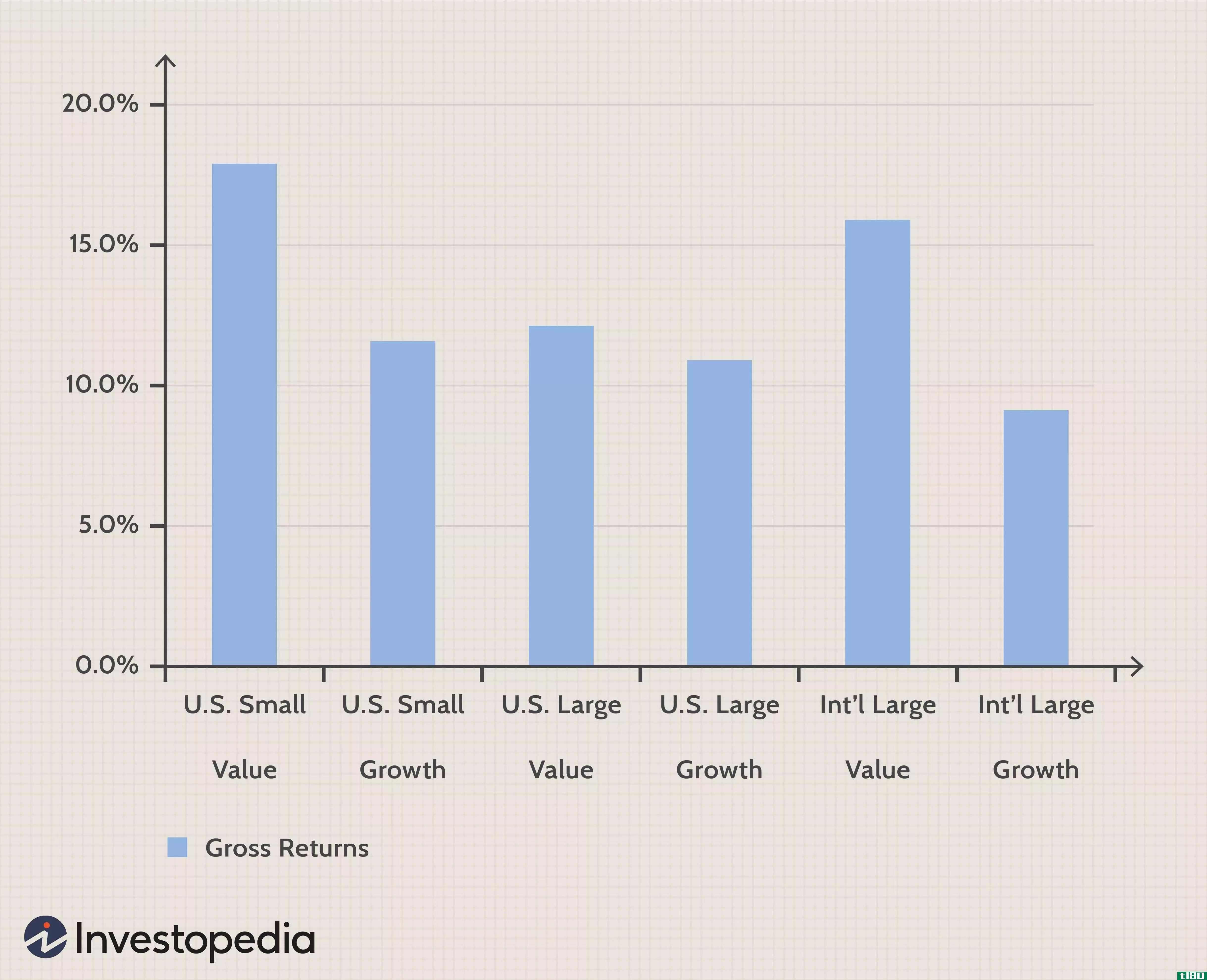

4.价值与成长型公司

自从指数跟踪出现以来,价值型公司在美国和国际市场的表现都超过了成长型公司。研究价值型公司和成长型公司数十年的学术金融专业人士通常将此称为“价值效应”。一种倾向于价值型公司而非成长型公司的投资组合,在历史上提供了更高的投资回报。??

相对于基本会计指标,成长股往往具有较高的股价,它们被认为是健康、快速增长的公司,通常很少关注股息支付。另一方面,相对于账面价值、销售额和收益等基本会计指标,价值型公司的股价较低。

这些公司都是陷入困境的公司,可能盈利增长不佳,未来前景不佳。几家价值公司将为投资者提供年度分红,这可以增加投资者的总回报。如果某一年的股价升值缓慢,这会有所帮助。具有讽刺意味的是,正如下图所示,这些陷入困境的价值公司在很长一段时间内的表现明显优于健康增长的同行。

5.多元化

资产配置和多样化是将性质不同的多种资产类别(美国小型股、国际股票、房地产投资信托基金、大宗商品、全球债券)添加到投资组合中,并对每种类别进行适当的百分比配置的过程。由于资产类别之间具有不同的相关性,有效的组合可以显著降低整体投资组合风险,提高预期收益。众所周知,大宗商品(如小麦、石油、白银)与股票的相关性较低;因此,它们可以通过降低总体投资组合风险和提高预期收益来补充投资组合。??

“失落的十年”已成为2000年至2010年股市时期的俗称,被称为标准普尔500指数;p500指数的年平均回报率仅为0.40%。?? 然而,拥有不同资产类别的多元化投资组合将获得截然不同的结果。

6.再平衡

随着时间的推移,投资组合将偏离其原始资产类别百分比,并应与目标保持一致。在股市繁荣反弹后,50/50的股债比很容易变成60/40的股债比。将投资组合调整回其原始配置的行为称为再平衡。

可通过三种方式实现再平衡:

- 向投资组合的加权不足部分增加新现金。

- **一部分权重过高的物品,并将其添加到权重过低的类别中。

- 从权重过高的资产类别中提取资金。

再平衡是一种聪明、有效、自动的方法,可以低买高卖,而不会有情绪影响投资决策的风险。重新平衡可以提高投资组合的绩效,并使投资组合恢复到原始的风险承受能力水平。

底线

尽管在过去几十年里,投资组合变得多么复杂,但随着时间的推移,一些简单的工具已经被证明可以改善投资结果。实施价值和规模效应等工具,再加上卓越的资产配置,可以为投资者的年回报率增加高达3%至5%的预期回报溢价。投资者还应密切关注投资组合支出,因为降低这些成本不仅不会增加华尔街投资经理的钱包,反而会增加他们的回报。

- 发表于 2021-06-02 17:19

- 阅读 ( 96 )

- 分类:商业金融