纽约证交所和纳斯达克:它们是如何运作的

每当有人谈到股市是一个买卖股票的地方,人们通常会想到的是纽约证券交易所(NYSE)或纳斯达克(NASDAQ)。毫无疑问的是,这两个交易所在北美和全球的股票交易中占据了大部分份额。同时,纽约证交所和纳斯达克在运营方式和上市股票类型上有所不同。了解这些差异将有助于你更好地理解股票交易所的功能以及买卖股票背后的机制。

关键要点

- 纽约证券交易所(NYSE)位于纽约市,是现存最古老的美国证券交易所,以其上市证券的总市值计算,是世界上最大的股票交易所。

- 纳斯达克是一个全球证券交易电子市场。这是世界上第一个电子交易所。包括苹果和Facebook在内的许多世界科技巨头都在纳斯达克上市。

- 纽约证交所是一个拍卖市场,使用专家或指定的MMs,而纳斯达克是一个交易商市场,许多做市商相互竞争。

- 如今,纽约证交所隶属于纽约证交所-泛欧交易所集团,纳斯达克隶属于纳斯达克-OMX集团。

位置,位置,位置

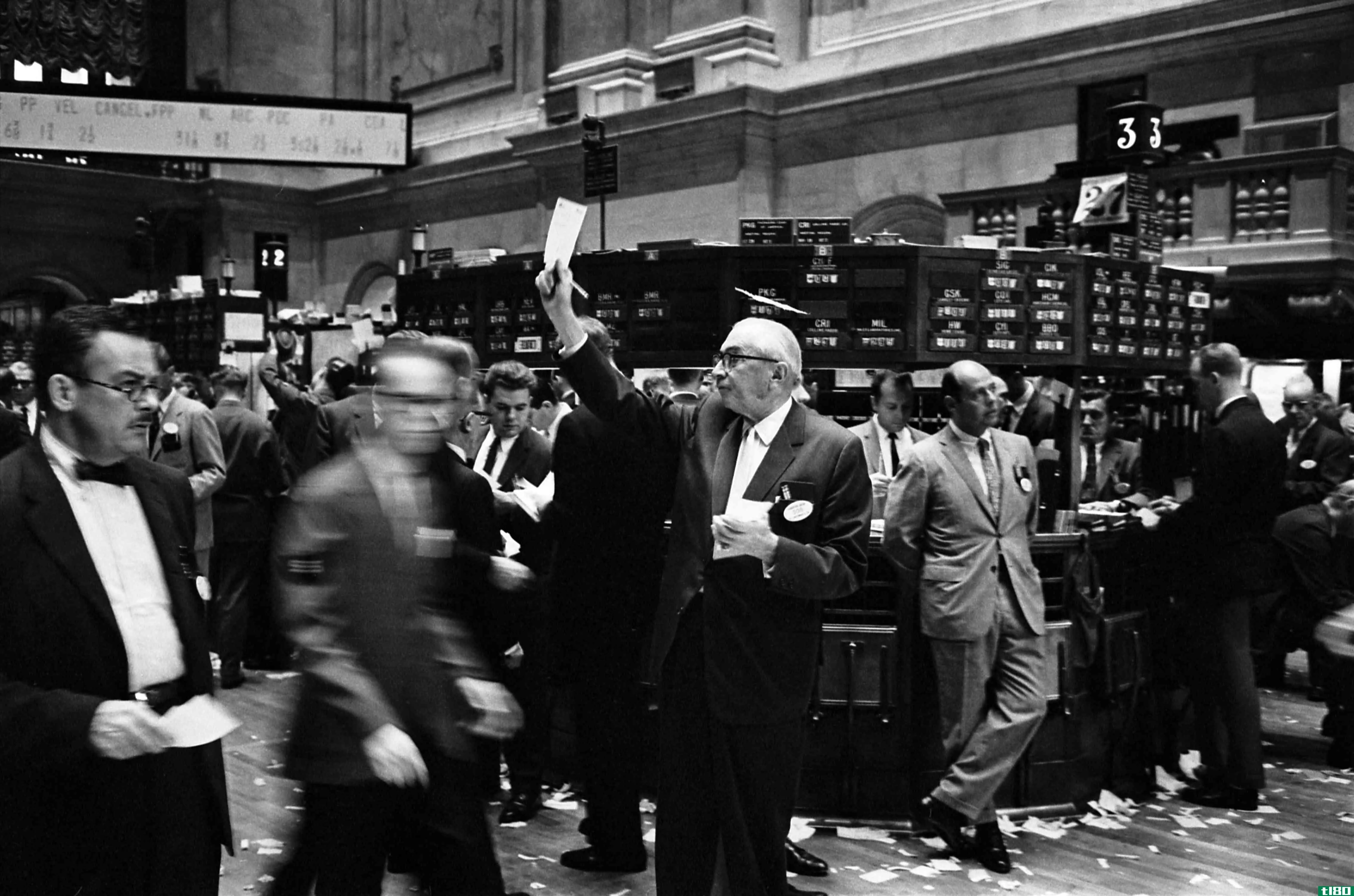

交易所的地点与其说是指其街道地址,不如说是指其股票交易的地点。虽然纽约证交所仍在纽约市华尔街保留一个实体交易大厅,但相当一部分交易是通过其位于新泽西州马华市的数据中心进行的。

另一方面,纳斯达克没有实体交易大厅。在这两个数据中心,交易直接在寻**买或**的投资者和做市商(我们将在下一节讨论做市商的角色)之间进行,通过一个复杂的公司电子系统相互连接。

交易商与拍卖市场

纽交所和纳斯达克的根本区别在于买卖双方的证券交易方式。纳斯达克是一个交易商市场。市场参与者不直接相互买卖。交易通过一个交易商进行,在纳斯达克的情况下,它是一个做市商。

纽约证交所的不同之处在于,在开盘和收盘时,拍卖方法是纽约证交所股票价格的设定方式。在市场正式开盘时间上午9:30之前,市场参与者可以从早上6:30开始输入买卖订单。这些订单是匹配的,最高出价与最低要价配对。截止拍卖的订单接受到下午3:50,订单可以取消到下午3:58。

做市商与指定做市商

纳斯达克(Nasdaq)和纽交所(NYSE)都使用做市商来提高流动性,维护公平有序的市场。然而,每种方法的作用方式都有所不同。

在纳斯达克,做市商持有股票库存,以便在与个人客户和其他交易商的交易中从自己的账户进行买卖。做市商给出的是双面报价,这意味着他们陈述了自己做市的证券的出价和要价。超过260家做市商为纳斯达克上市的股票提供流动性。这种竞争有助于确保买家和卖家得到最好的价格。

在纽约证交所,维护市场的工作落在指定做市商(dmm)的肩上,dmm以前被称为专家。DMM比传统的做市商承担更多的责任。数字万用表是纽约证交所交易大厅上市公司的人力联络点。dmm通过在出现失衡时采取交易的另一方,在投资者卖出时买入,反之亦然,提供了稳定性。他们进行开盘和收盘拍卖,利用人力投入和算法,在成交量通常处于最高水平时帮助推动价格发现。根据纽约证交所的数据,DMS在2019年的纽约证交所交易中提供了17%的流动性。

纽约证交所和纳斯达克的认知与成本

纽约证交所(NYSE)和纳斯达克(Nasdaq)必须承认的一个特点是,公司和投资者通常会如何看待两家交易所的运营商。纳斯达克以技术和创新著称,是互联网、生物技术和其他尖端公司的所在地。因此,在纳斯达克上市的股票被认为是以增长为导向的,波动性更大。在纽交所上市的公司被认为更加稳定和成熟。纽约证交所吸引了蓝筹股和工业股,其中一些已经商数代。

一只股票是在纳斯达克交易还是在纽交所交易,对投资者来说未必是决定性因素。但在决定上市地点时,这可能是由公司自己决定的,因为每个交易所都是如何看待的。

上市要求也会影响这一决定,这对纳斯达克来说对新公司更有利。纳斯达克股票市场分为三个层次:纳斯达克全球精选市场、纳斯达克全球市场和纳斯达克资本市场。

其中,纳斯达克资本市场的准入要求最低。上市初期费用为5.5万至8万元,具体取决于公司拟发行的股票数量。之后,公司每年必须支付4.3万至7.7万美元。纳斯达克全球精选市场和纳斯达克全球市场的费用定得更高。报名费在17.5万美元到32万美元之间,之后公司每年必须支付4.6万美元到15.9万美元。

要在纽交所上市,公司应准备支付最低15万美元和最高29.5万美元。纽交所收取25000美元的申请费、50000美元的一次性费用和每股0.004美元的上市费用。一家公司最多支付295000美元。年费按每股计算。公司必须支付每股0.00113美元或每年71000美元,以较大者为准。

考虑到较低的准入要求,可以理解为什么初始资本较少的成长型公司可能更喜欢纳斯达克。

公共与私人

纳斯达克(Nasdaq)和纽交所(NYSE)在其股票分别于2002年和2006年公开发行之前,都是私人公司。

纳斯达克成立于1971年,是当时被称为全国证券交易商协会(NASD)的金融业监管局(FINRA)的全资子公司。2000年,全国证券交易商协会开始了重组进程,并向其成员**了电子交易所的股票。这些股票于2002年开始在场外交易公告板上交易,代号为NDAQ。2005年2月9日,纳斯达克在二次发行股票后开始在纳斯达克股票市场交易。NASD在2006年完全放弃了对纳斯达克的所有权。次年,纳斯达克作为一家独立注册的国家证券交易所全面运作。

与此同时,美国证券交易委员会(NASD)和纽约证交所(NYSE)的监管职能结合在一起,形成了FINRA,由美国证券交易委员会(SEC)监管新成立的监管机构。

纽约证交所成立于1792年5月17日,当时24名股票经纪人**在华尔街68号,形成了后来被称为“巴顿伍德协议”(Buttonwood Agreement),该协议是在这棵树下签署的。一开始,只有5种证券。第一家在纽交所上市的公司是纽约银行。

200多年来,纽约证交所一直是一家私人公司。2006年3月8日,该公司与群岛控股公司合并后,以NYX的名义上市。2007年,纽交所与欧洲最大的证券交易所泛欧交易所合并,成立了纽交所泛欧交易所。该公司于2013年被纽约证交所(NYSE)目前的母公司洲际交易所(ICE)收购。

底线

虽然纽约证交所和纳斯达克是世界上最大的股票市场,但这些交易所绝不相同。虽然它们的差异可能不会影响你的选股,但你对这些交易所如何运作的理解会让你对交易的执行方式和市场运作方式有一些了解。

- 发表于 2021-06-13 17:24

- 阅读 ( 123 )

- 分类:商业金融

你可能感兴趣的文章

交易所和经纪商的未来

...义交易参数的符号和分数。 有三个真正的市场中心——纽约证交所、美国运通和纳斯达克。今天有60多个地方可以交易,我猜在未来这个数字会大幅缩水。公开**的是纽交所和美国运通的操作系统。1971年,纳斯达克作为第一家...

- 发布于 2021-06-19 23:53

- 阅读 ( 236 )

纳斯达克(nasdaq)和纽约证券交易所(nyse)的区别

...纽交所都位于纽约市,是世界上最大的两个证券交易所。纽约证交所(NYSE)的市值比纳斯达克(NASDAQ)更大,纳斯达克以大量科技股(如谷歌和Facebook)而闻名。虽然纳斯达克(NASDAQ)的交易是完全自动化的,但纽交所仍使用人...

- 发布于 2021-07-05 09:31

- 阅读 ( 304 )

什么是证券交易所?(a stock exchange?)

...NASDAQ)。两者都提供与证券购物中心相同的基本功能,但纽约证交所按照传统模式运作,而纳斯达克则是一家电子交易所。通过纽约证券交易所进行的交易发生在证券交易所大楼物理位置的交易大厅,而在纳斯达克进行的交易则...

- 发布于 2021-12-24 05:49

- 阅读 ( 54 )

什么是美国证券交易所?(the american stock exchange?)

...证券交易所的监管和要求在历史上没有纽约证券交易所或纳斯达克等其他交易所那么严格,因此较小的机构可以将其公司作为公开发行上市公司,而它们本应被排除在外。。 ...

- 发布于 2022-02-07 11:40

- 阅读 ( 92 )